Zu dieser neuen Unabhängigkeit gehören leider auch die etwas komplizierteren Aspekte des Lebens, zum Beispiel die Finanzplanung. Zum Teil kannst du dich hier noch auf die Absicherung über deine Familie verlassen, zum Beispiel bei der Krankenversicherung. Es gibt aber auch Bereiche, in denen du selbst aktiv werden und Entscheidungen über deine Zukunft treffen musst. Ein häufig unterschätztes Thema ist die Absicherung der eigenen Arbeitskraft.

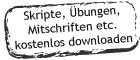

Obwohl laut einer Befragung von Forsa jeder zweite davon ausgeht, dass im Fall einer Berufsunfähigkeit eine private Berufsunfähigkeitsversicherung für den Lebensunterhalt auskommen muss, ist nach wie vor noch nicht einmal jeder fünfte ausreichend abgesichert.

Viele Studenten gehen davon aus, dass sie sich erst mit dem Eintritt ins Arbeitsleben damit befassen müssen. Wer noch keinen Beruf hat, kann sich schließlich nicht gegen Berufsunfähigkeit versichern – oder?

Tatsächlich ist es so, dass die Berufsunfähigkeitsversicherung (BU) nicht nur von Versicherungsexperten sondern auch von Verbraucherschützern als eine der wichtigsten Absicherungen überhaupt angesehen wird und auch als Studenten Versicherung empfohlen wird.

Wenn du dich schon während deines Studiums absicherst, findest du nämlich nicht nur leichter einen Tarif, sondern sparst auch bei den Beiträgen. Der Abschluss einer BU ist mit frühestens 15 Jahren möglich.

Berufsunfähigkeitsversicherung für Studenten

Eine der größten Hürden bei der privaten Berufsunfähigkeitsversicherung ist die obligatorische Gesundheitsprüfung. Je älter man bei der Suche nach einer Police ist, desto schwieriger wird es, überhaupt aufgenommen zu werden – das Risiko einer Ablehnung steigt auch mit Vorerkrankungen und anderen medizinischen Risiken.Eine Rolle spielen auch der ausgeübte Beruf und die Hobbys. Aus diesem Grund ist eine Berufsunfähigkeitsversicherung für Studenten besonders ratsam. Wer früh einsteigt, zahlt nur sehr geringe Beiträge. Außerdem ist das Risiko einer Ablehnung sehr gering.

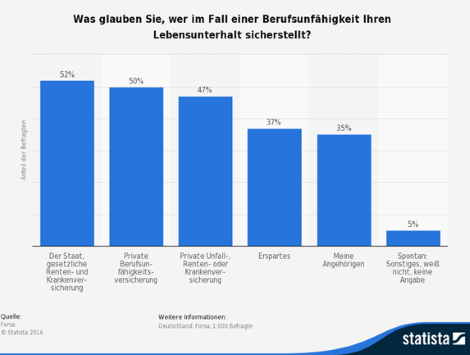

Hinzu kommt, dass die Wahrscheinlichkeit einer Berufsunfähigkeit gerade für junge Menschen besonders hoch ist. Wer heute 20 Jahre alt ist, hat laut dem Magazin Focus und der Deutschen Aktuarvereinigung (DAV) die größte Wahrscheinlichkeit, bis zum Rentenalter mit 65 berufsunfähig zu werden. Junge Männer haben dabei mit 43 Prozent ein höheres Risiko gegenüber Frauen mit 38 Prozent – beide Geschlechter liegen aber vor anderen Altersgruppen.

Wichtig ist es aber, den richtigen Tarif zu finden und genau auf die Bedingungen zu achten. Enthält der Vertrag zum Beispiel eine Verweisbarkeitsklausel, so darf im Fall der Berufsunfähigkeit auf einen anderen Beruf verwiesen werden.

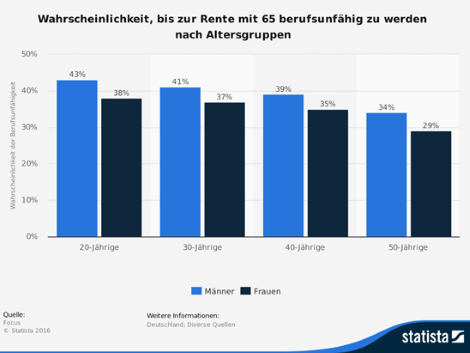

Da die Berufsunfähigkeitsversicherung auch bei günstigen Policen zu den eher teureren Verträgen zählt, ist eine professionelle Beratung im Vorfeld hier auf jeden Fall empfehlenswert. Auch für Studenten kann sich ein Vergleich massiv rechnen.

Dass gerade auch Studenten Wert auf die persönliche Beratung legen, zeigte eine Umfrage von MSR Consulting aus dem Jahr 2011. Mit 77 Prozent gab die überwiegende Mehrheit von ihnen an, eine Versicherung am liebsten persönlich mit einem Berater abschließen zu wollen.

Gesetzliche Absicherung nur bei Arbeitsunfähigkeit

Warum ist die Berufsunfähigkeitsversicherung so wichtig? Der erlernte Beruf ist für die meisten Menschen die wirtschaftliche Lebensgrundlage - in die zumeist viele Jahre Ausbildung investiert wurden.Kommt es durch einen Unfall oder eine Krankheit zu einer Berufsunfähigkeit und das geht manchmal schneller als man denkt, bedeutet dies, dass der alte Lebensstandard kaum mehr gehalten werden kann.

Die gesetzlichen Leistungen fallen seit der Abschaffung der gesetzlichen Berufsunfähigkeitsversicherung im Jahre 2001 äußerst gering aus. Nur wer gänzlich arbeitsunfähig ist, erhält geringe Leistungen auf dem Niveau der Grundsicherung. Daraus ergibt sich: Je höher die Qualifikation, desto notwendiger ist eine private Berufsunfähigkeitsversicherung.

Der Unterschied zwischen einer Berufsunfähigkeit und eine Arbeitsunfähigkeit ist groß: Unter einer Berufsunfähigkeit wird die Unmöglichkeit verstanden, den erlernten Beruf auszuüben. Wie sich aus dem Begriff bereits schließen lässt, deckt ein Schutz vor Arbeitsunfähigkeit nur das Risiko ab, dass grundsätzlich irgendeine Tätigkeit ausgeübt werden kann. Leistungen aus der gesetzlichen Erwerbsminderungsrente erhält nur, wer stark eingeschränkt darin ist, eine beliebige Tätigkeit auszuüben. Dabei muss kein konkretes Jobangebot vorhanden sein, die theoretische Möglichkeit einer Beschäftigung genügt vollkommen.

Unfallversicherung ist nicht ausreichend

Viele Menschen sind der Meinung, mit einer Unfallversicherung eine günstigere Variante der Absicherung gefunden zu haben. Das ist allerdings nicht ganz richtig. Gegen das Risiko von Arbeitsunfällen schützt eine Unfallversicherung zwar durchaus. Im Unterschied zur Berufsunfähigkeitspolice greift die Unfallversicherung aber tatsächlich nur bei Unfällen, die nach aktuellen Erhebungen allerdings nur für rund 10 % der Fälle von Berufsunfähigkeit verantwortlich sind.Mit 28,67 % sind Nervenkrankheiten und psychische Erkrankungen die häufigste Ursache, gefolgt von Erkrankungen des Bewegungsapparates (20,65 %) sowie Krebs (15,07 %). Daraus ergibt sich, dass eine Unfallversicherung kaum ausreichend ist - was insbesondere für Akademiker gelten dürfte. Wird nicht körperlich gearbeitet, sinkt das Risiko für klassische Arbeitsunfälle zusätzlich.

Insgesamt ist das Risiko allerdings hoch: Fachleute gehen davon aus, dass zwei von drei Arbeitnehmern das gesetzliche Renteneintrittsalter nicht erreichen und bereits vorher aus gesundheitlichen Gründen aus dem Erwerbsleben ausscheiden müssen.

Police zahlt, sobald erlernter Beruf nicht mehr ausgeübt werden kann

Die private Berufsunfähigkeitsversicherung zahlt hingegen, sobald der erlernte Beruf nicht mehr ausgeübt werden kann. Üblicherweise muss die dauernde Berufsunfähigkeit mindestens sechs Monate betragen; der Berufsunfähigkeitsgrad muss bei wenigstens 50 % liegen. Sind diese Kriterien erfüllt, wird die volle vereinbarte Rente gezahlt. In einigen Tarifen lässt sich allerdings auch eine Staffelung vereinbaren, bei der schon ab einem Berufsunfähigkeitsgrad von 25 oder 33 % gezahlt wird, dann allerdings nicht in voller Höhe.Hinsichtlich des Zahlungszeitpunkts sind zwei unterschiedliche Varianten üblich: Einige Policen zahlen ab der Meldung der Berufsunfähigkeit, andere bereits mit dem Beginn der Berufsunfähigkeit. Bei letzterer Variante werden die Leistungen also rückwirkend erbracht. Insbesondere, wenn die Meldung erst spät geschieht, fällt der Unterschied groß aus. Auch bei der Dauer der Rentenzahlungen sollten genaue Vereinbarungen getroffen werden, die einen nahtlosen Übergang in die geplante Altersvorsorge ermöglichen.

Bilderquellen:

Titelbild: Vielen Dank an stevepb für das Bild (© stevepb/www.pixabay.de).

Statistiken: Vielen Dank an Statista für die Grafiken (© www.statista.com).

Diese Artikel könnten dich auch interessieren:

Berufsunfähigkeitsversicherung für Studenten

BU für Studenten: Rechtzeitig vorsorgen

Überblick Studenten Versicherungen

Rentenpunkte fürs Studium – Eine Schritt für Schritt Anleitung