Warum versichern?

Nur rund 18 % aller Bürger in Deutschland besitzen eine Berufsunfähigkeitsversicherung. Das zeigt eine aktuelle Statistik des Online-Statistikportals Statista vom Juli 2017. Nur knapp jeder Vierte ist im Falle einer Berufsunfähigkeit abgesichert. Die Hälfte der rund 1.000 befragten Personen gab außerdem an, dass eine Berufsunfähigkeitsversicherung für sie überhaupt nicht in Frage käme. Den meisten ist das Risiko, welches sie dabei eingehen überhaupt nicht bewusst. Jährlich werden in Deutschland ca. 300.000 Menschen berufsunfähig. Das Risiko, nicht mehr in der Lage zu sein, seinen Beruf auszuüben, steigt dabei mit zunehmendem Alter.

Das vorzeitige Ausscheiden aus dem Erwerbsleben ist mit existenzbedrohlichen Einkommensverlusten verbunden. Für Menschen, die nach 1961 geboren sind, bietet der Staat kaum Hilfe im Falle einer Berufsunfähigkeit.

Mehr als die Hälfte aller Deutschen setzen im Falle einer Berufsunfähigkeit auf staatliche Unterstützung durch die Renten- und Krankenversicherung. dabei beträgt die staatliche Rente in der Regel grade einmal 34 Prozent des letzten Bruttogehalts. Das reicht oft nicht aus, um den gewohnten Lebensstandart beizubehalten.

Eine Berufsunfähigkeitspension verringert den Einkommensverlust allerdings entscheidend. Bei der Antragsstellung ist ein detaillierter Fragebogen über den Gesundheitszustand auszufüllen. Die Fragen sind wahrheitsgetreu zu beantworten. Wenn du dich im Detail über den genauen Leistungsumfang informieren möchtest, klicke hier. Was viele allerdings nicht wissen: Die Zahlungen erfolgen bereits ab einer Berufsunfähigkeit von 50 Prozent.

Wann solltest du dich am besten um eine Berufsunfähigkeitsversicherung kümmern?

Generell gilt hier: Je früher du eine Versicherung abschließt, desto besser. Versichern kann sich jeder ab 15 Jahren. Ratsam ist es, sich frühzeitig um eine Berufsunfähigkeitsversicherung zu kümmern, um den monatlichen Beitrag möglichst gering zu halten.

Eine Versicherung bereits während des Studiums abzuschließen, bringt viele Vorteile mit sich. Die Berufsunfähigkeitsversicherung für Studenten kannst du zu sehr günstigen Konditionen und geringen monatlichen Beiträgen abschließen. Entscheidest du dich erst nach dem Abschluss für eine BU sind die Kosten wesentlich höher. Zudem ist die Wahrscheinlichkeit größer, dass es Probleme bei den von den Versicherern geforderten Gesundheitschecks und Angaben über Vorerkrankungen gibt. Je mehr Vorerkrankungen du hast (was idR mit steigendem Alter einhergeht), desto teurer wird die Police oder wird auch gänzlich abgelehnt.

Wann spricht man von einer Berufsunfähigkeit?

Von einer Berufsunfähigkeit spricht man, wenn ein Arbeitnehmer seinen Job für mindestens sechs Monate wegen einer Krankheit oder einer Verletzung nicht ausüben kann. In diesem Fall ist die Berufsunfähigkeit durch einen Arzt zu attestieren. Der Grad der Berufsunfähigkeit wird nach den ADL (Activity Day Living) Punkten berechnet. Dabei geht es um routinemäßige Alltagsarbeiten, die eine betroffene Person nicht mehr selbst ausführen kann. Dazu zählen zum Beispiel:

• Der eigenständige Gang auf das WC

• An- und Ausziehen

• Körperpflege

• Essen und trinken

• Aufstehen, zu Bett gehen

• Allgemeine Mobilität

Sind zwei dieser Punkte erfüllt, kann man eine Berufsunfähigkeitspension zumindest in der Höhe von 50 Prozent beantragen. 100 Prozent gibt es ab der Pflegestufe 3 bei Erfüllung von 5 der oben genannten Punkte. Neben der Berufsunfähigkeitspension kann man zusätzlich eine Pflegerentenpension bei entsprechendem Versicherungsschutz beantragen. Auch wenn sich nur die wenigsten mit diesem Thema befassen möchten, ein Schutz für den Notfall ist durchaus empfehlenswert.

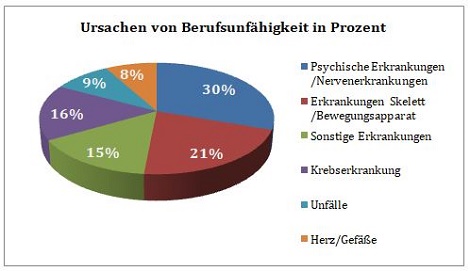

Häufige Ursachen einer Berufsunfähigkeit

Fälschlicherweise glauben die meisten Menschen, ein Unfall wäre die häufigste Ursache für eine Berufsunfähigkeit. Wie aber eine Statistik des Analysehauses Morgen & Morgen vom Mai 2017 zeigt, ist mit rund 31 Prozent eine psychische Krankheit der häufigste Grund für das frühzeitige Ausscheiden im Beruf. Der zweithäufigste Grund ist mit rund 21 Prozent eine Bewegungserkrankung des Skeletts, gefolgt von der Erkrankung an Krebs mit 16 Prozent. Tatsächlich ist eine Arbeitsunfähigkeit durch einen Unfall mit 9 Prozent einer der seltensten Gründe für eine Berufsunfähigkeit.

Die 10 gefährlichsten Berufe

Beim Ausüben eines Jobs ist jeder einem Berufsunfähigkeitsrisiko ausgesetzt. Einige Berufe sind dabei risikoreicher als andere. Grundsätzlich geht man bei körperlich anstrengenden Berufen von einem höheren Berufsrisiko aus. Doch welche Berufe sind wirklich am gefährlichsten und wo ist eine Berufsunfähigkeitsversicherung am wichtigsten?

Morgen & Morgen hat für das Handelsblatt recherchiert und dabei herausgefunden, welche zehn Berufe am gefährlichsten sind.

Platz 10: Der Ergotherapeut

Morgen & Morgen zufolge gehört der Beruf des Ergotherapeuten, aufgrund des unmittelbaren Kontakts zu den Patienten, auf Platz zehn der gefährlichsten Berufe.

Platz 9: Der Pflasterer

Hohe körperliche Anstrengung und Belastung machen diesen Beruf zu keinem leichten. Die Arbeit auf einer Baustelle, in unmittelbarer Nähe einer Straße birgt einige Risiken und Gefahren.

Platz 8: Der Estrichleger

Obwohl der Beruf des Estrichlegers auf den ersten Blick nicht unbedingt gefährlich erscheinen mag, erreicht er Platz acht der gefährlichsten Berufe. Die ungesunde Körperhaltung kann zu Gelenk- und Wirbelsäulenschäden führen und so ein verfrühtes Ausscheiden aus dem Berufsalltag zur Folge haben.

Platz 7: Rangierbegleiter

Rangierbegleiter arbeiten an Bahngleisen direkt neben fahrenden Zügen. Neben der körperlich anstrengenden Arbeit fordert dieser Beruf uneingeschränkte Aufmerksamkeit und Vorsicht.

Platz 6: Die Reinigungskraft

Laut Morgen & Morgen schafft es dieser vorwiegend von Frauen ausgeübte Beruf auf Platz 6. Neben der körperlichen Anstrengung kann diese Arbeit auch wegen gesundheitsgefährdender Reinigungsmittel gefährlich sein.

Platz 5: Der Gleisbauer

Wie auch beim Rangierbegleiter stellt die größte Gefahr hier die Arbeit auf den Gleisen dar. Gleisbauer halten sich länger in der Nähe von befahrenen Gleisen auf und montieren schwere Gleise. Die enorme körperliche Belastung und das hohe Risiko bei der Arbeit auf den Gleisen, bringt diesen Beruf auf Platz fünf der gefährlichsten Berufe.

Platz 4: Der Polier

Ein Polier sorgt für die korrekte Umsetzung eines Bauplans auf einer Baustelle. Dieser durchaus sehr harte Job birgt nicht nur wegen der Arbeit auf der Baustelle ein hohes Gesundheitsrisiko.

Platz 3: Der Reitlehrer

Auch der Beruf des Reitlehrers ist nicht ungefährlich und schafft es damit auf Platz drei des Rankings. Die Arbeit mit Pferden ist unberechenbar, da man nicht immer einschätzen kann wie sich die Tiere unter gewissen Umständen verhalten.

Platz 2: Der Nachtwächter

Der Beruf des Nachwächters gehört wegen möglicher nächtlicher Überfälle zu einem der gefährlichsten Jobs überhaupt. Im Falle eines Einbruchs oder Überfalls ist der Nachtwächter zwar auf mögliche Reaktionen des Einbrechers vorbereitet, weiß aber nicht mit Sicherheit wie dieser sich verhalten wird. Die Unberechenbarkeit bringt diesen Beruf auf Platz zwei.

Platz 1: Die Stewardess

Der gefährlichste Beruf ist laut Morgen & Morgen der Beruf der Stewardess. Die Arbeitszeiten sind meist sehr lang und der Stresspegel sehr hoch. Die ständige Arbeit in luftigen Höhen gilt als nicht ungefährlich.

Auch Akademiker sind gefährdet

Natürlich ist eine Berufsunfähigkeitsversicherung nicht nur bei besonders risikobehafteten Berufen ratsam. Bei vielen akademischen Berufen besteht ein erhöhtes Risiko auf einen Burnout und einer damit verbundenen Berufsunfähigkeit. Besonders Lehrer, Pflegeärzte Sozialarbeiter oder Ärzte sind einer hohen psychischen Belastung ausgesetzt und deswegen besonders Burnout-anfällig. Es ist in jedem Fall ratsam, sich bereits in der Ausbildung oder als Student um eine Berufsunfähigkeitsversicherung zu kümmern um in solchen Fällen abgesichert zu sein.

Diese Artikel könnten dich auch interessieren:

Berufsunfähigkeitsversicherung für Studenten

BU für Studenten: Rechtzeitig vorsorgen

BU Versicherung: Das sollten Studenten wissen

Überblick Studenten Versicherungen

Bildquelle Titelbild: Vielen Dank an succo für das Bild (© succo/www.pixabay.de).

Autorin: Angelina Wagner